Ένα μεγάλο φως στην άκρη του τούνελ βλέπει για την Ελλάδα η Natixis Research έπειτα από το αποτέλεσμα των εκλογών. Η νίκη του Κυριάκου Μητσοτάκη, όπως επισημαίνει, ήταν αναμενόμενη και πλέον αυτή αποτελεί και το τελευταίο βήμα πριν την επιστροφή της χώρας στο κλαμπ της επενδυτικής βαθμίδας.

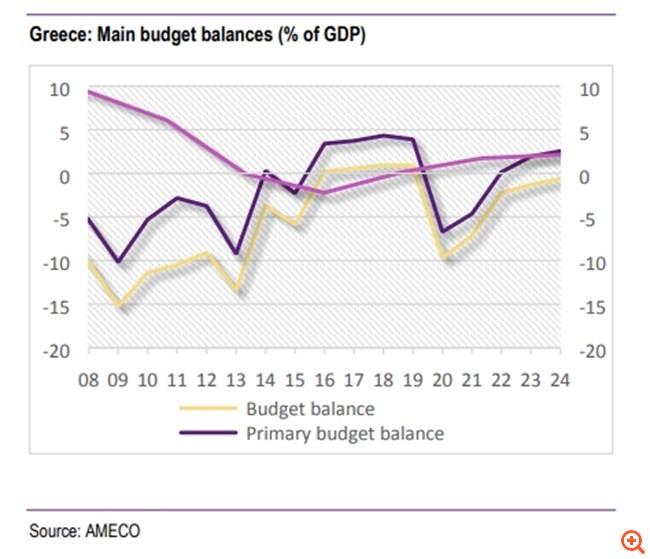

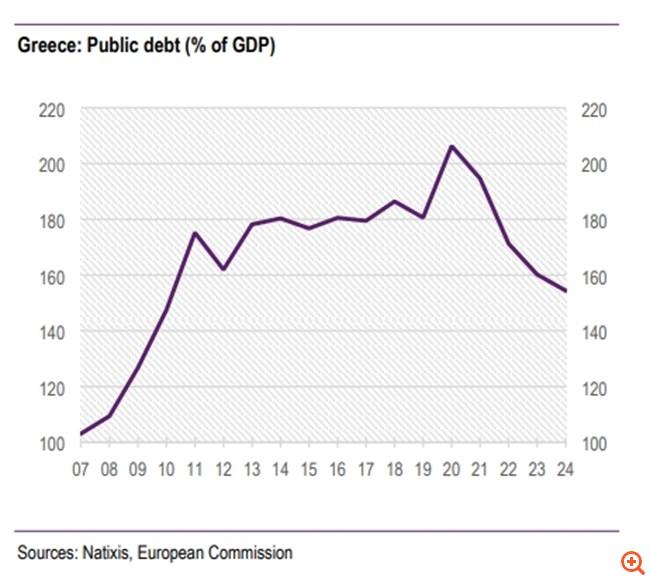

Με αυτή τη νέα θητεία, ο Έλληνας πρωθυπουργός θα συνεχίσει την πολιτική οικονομικής και χρηματοπιστωτικής σταθεροποίησης της Ελλάδας, η οποία εξακολουθεί να είναι εξαιρετικά εύθραυστη. Παρά την αξιοσημείωτη ανθεκτικότητά της στα διάφορα σοκ που έχουν επηρεάσει όλες τις οικονομίες της Ευρωζώνης (πανδημία COVID, πληθωρισμός, ενεργειακή κρίση που συνδέεται με τον πόλεμο Ρωσίας και Ουκρανίας) και την πολύ σημαντική πρόοδο όσον αφορά τα δημόσια οικονομικά, ο δείκτης του ελληνικού δημόσιου χρέους και η εξάρτηση της ελληνικής οικονομίας από την εξωτερική χρηματοδότηση, παραμένουν αξιοσημείωτες πηγές ευθραυστότητας, όπως επισημαίνει η Natixis.

Πέρα από την πολιτική σταθερότητα, το αποτέλεσμα των εκλογών με την ισχυρή νίκη της ΝΔ ανοίγει τον δρόμο για μελλοντικές αναβαθμίσεις της αξιολόγησης του δημόσιου χρέους της Ελλάδας, όπως τονίζει. Αφού η χώρα έφτασε στην κατηγορία του default κατά την περίοδο της κρίσης χρέους, η αξιολόγησή της έχει σταδιακά ανακάμψει και είναι πλέον μία βαθμίδα πριν την επενδυτική με βάση τη βαθμολογία των περισσότερων μεγάλων οίκων αξιολόγησης. Μια αναβάθμιση της αξιολόγησης θα αντιπροσώπευε ένα σημαντικό άλμα ποιότητας για την Ελλάδα, καθιστώντας και πάλι τα ελληνικά ομόλογα επιλέξιμα για τοποθετήσεις από επενδυτικά χαρτοφυλάκια μακροπρόθεσμου επενδυτικού ορίζοντα και υψηλότερης ποιότητας.

“Δεδομένης της τρέχουσας δομής του ελληνικού δημόσιου χρέους και παρά τον υψηλό ακόμη δείκτη χρέους προς ΑΕΠ, πιστεύουμε ότι τα ελληνικά ομόλογα θα μπορούσαν να προσφέρουν ενδιαφέρουσες εναλλακτικές λύσεις όσον αφορά τις επενδύσεις και τη διαφοροποίηση”, όπως υπογραμμίζει η Natixis.

Το καθεστώς του investment grade, όπως εκτιμά και η Natixis, θα μπορούσε να επιτευχθεί μέχρι το τέλος του έτους και πιθανότατα κατά την επόμενη αξιολόγησης του οίκου S&P στις 20 Οκτωβρίου. Οι οίκοι αξιολόγησης αναβαθμίζουν σταθερά την αξιολόγηση της Ελλάδας από το 2016, με μέσο ρυθμό μίας αναβάθμισης ετησίως. Επί του παρόντος, η Ελλάδα βαθμολογείται με Ba3 και σταθερές προοπτικές από την Moody’s, με BB+ και σταθερές προοπτικές από την Fitch και με BB+ με θετικές προοπτικές από την S&P (η Natιxis δεν αναφέρεται στην βαθμολογία της DBRS), πράγμα που σημαίνει ότι με μία περαιτέρω αναβάθμιση του rating από την Fitch ή την S&P, το ελληνικό χρέος θα μπορούσε να ανακτήσει το καθεστώς της επενδυτικής βαθμίδας για πρώτη φορά από το 2011 (σε μέσο όρο).

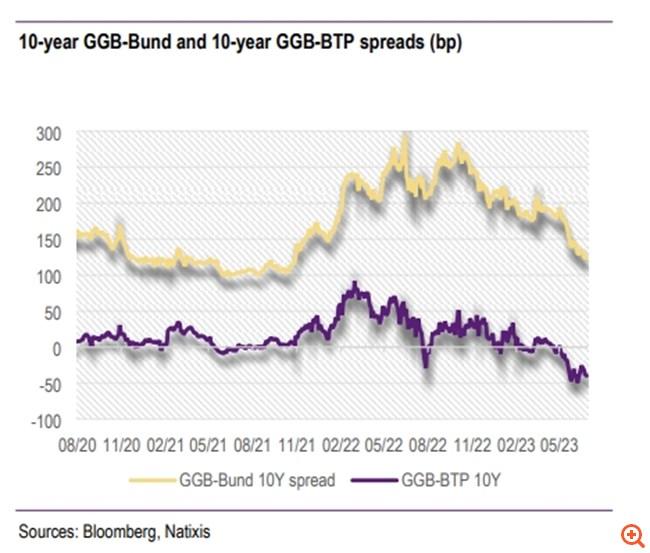

Όπως επισημαίνει ο επενδυτικός οίκος, οι αγορές τιμολόγησαν γρήγορα την αναβάθμιση αξιολόγησης, καθώς η απόδοση του 10ετούς ελληνικού ομολόγου έχει υποχωρήσει σημαντικά κάτω από την απόδοση του 10ετούς ιταλικού τίτλου GGB μετά τον πρώτο γύρο των εκλογών (-49 μονάδες βάσης) και μάλιστα σε ιστορικό χαμηλό επίπεδο, το οποίο διατηρείται έως και σήμερα. Παράλληλα, το ελληνικό spread διαπραγματεύεται τώρα περίπου στις 125 μ.β έναντι του 10ετούς Bund, που είναι το χαμηλότερο επίπεδο από το τέλος του 2021).

“Πολλοί επενδυτές αναρωτιούνται γιατί η Ελλάδα διαπραγματεύεται κάτω από την Ιταλία όταν ο δείκτης χρέους προς ΑΕΠ είναι υψηλότερος”, επισημαίνει η Natixis. “Πράγματι”, όπως εξηγεί, “όλοι οι μεγάλοι οίκοι αξιολόγησης εξακολουθούν να αξιολογούν την Ελλάδα κάτω από το investment grade και ο δείκτη χρέους προς ΑΕΠ είναι ο υψηλότερος στην Ευρωζώνη”.

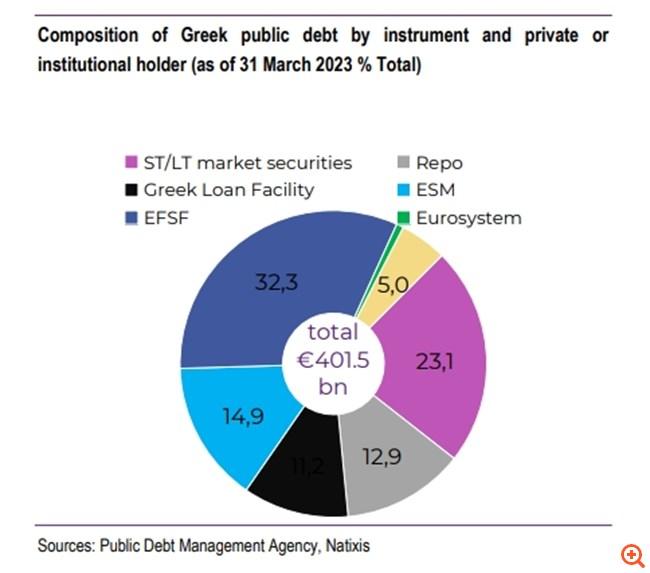

Ωστόσο, όπως επισημαίνει ο επενδυτικός οίκος, ενώ ο δείκτης χρέους είναι ακόμη υψηλότερος στην Ελλάδα, το ποσό των ομολογιών σε κυκλοφορία είναι πολύ χαμηλότερο. Για παράδειγμα, ο δείκτης του εμπορεύσιμου χρέους προς το συνολικό χρέος (356 δισ. ευρώ το 2022) είναι μόνο 23% για την Ελλάδα, ενώ είναι περίπου 2/3 για την Ιταλία (για συνολικό χρέος 2,812 τρισ. ευρώ τον Απρίλιο του 2023). Ως εκ τούτου, το μεγαλύτερο μέρος του ελληνικού χρέους κατέχεται από τον δημόσιο τομέα (ESM/EFSF). Ως αποτέλεσμα, τα ελληνικά ομόλογα γίνονται πιο δύσκολο να βρεθούν στην αγορά, είναι πιο… “σπάνια” και έχουν πολύ μικρότερη ρευστότητα.

Επιπλέον, η βραχυπρόθεσμη προοπτική αξιολόγησης είναι πιθανώς πιο σημαντική από τα απόλυτα επίπεδα αξιολόγησης, τονίζει η Natixis. Η Ελλάδα είναι επομένως πιθανό να αναβαθμιστεί στο investment grade φέτος, ενώ εξακολουθεί να υπάρχει ο κίνδυνος η Ιταλία να χάσει την αξιολόγηση επενδυτικής βαθμίδας από την Moody’s.

Πηγή: Capital.gr